Le secteur pétrolier chinois est-il indifférent aux engagements pris par le pays pour 2060 ?

Michal Meidan

Directrice du programme énergétique chinois à l’Oxford Institute for Energy StudiesIssue

Issue #1Auteurs

Michal Meidan

21x29,7cm - 167 pages Numéro #1, Septembre 2021

La puissance écologique de la Chine : analyses, critiques, perspectives

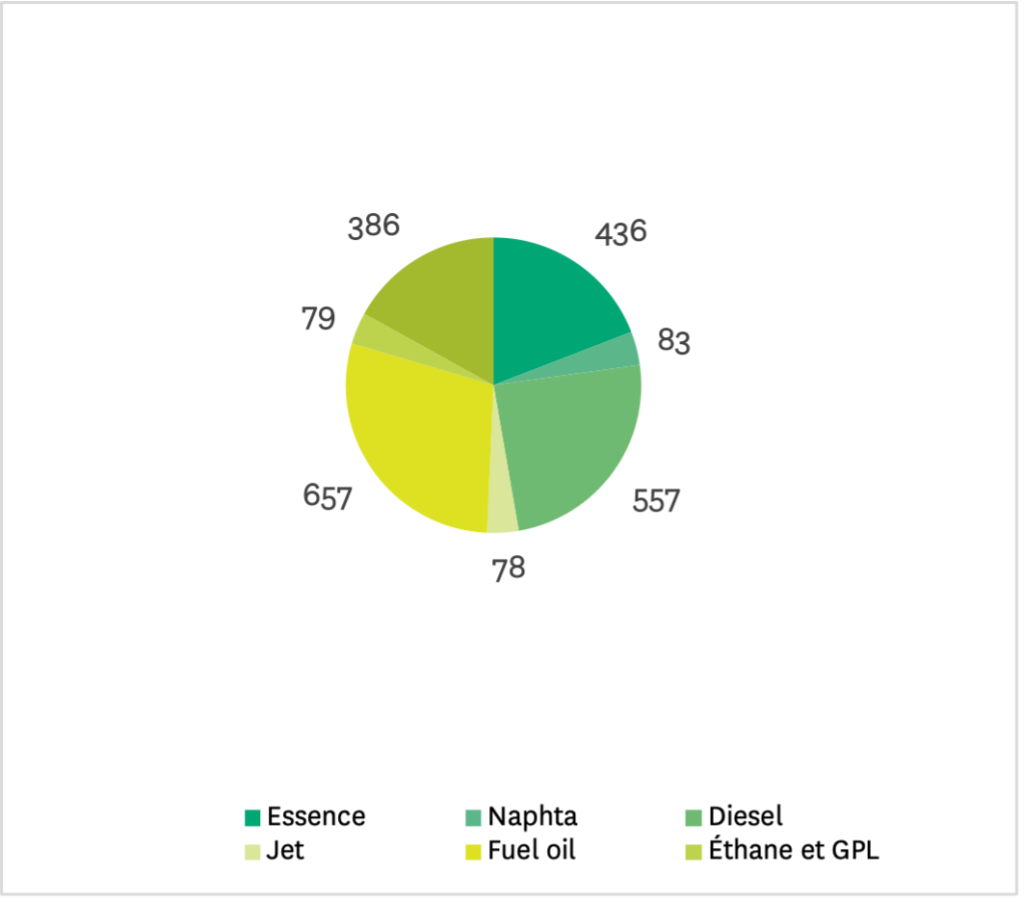

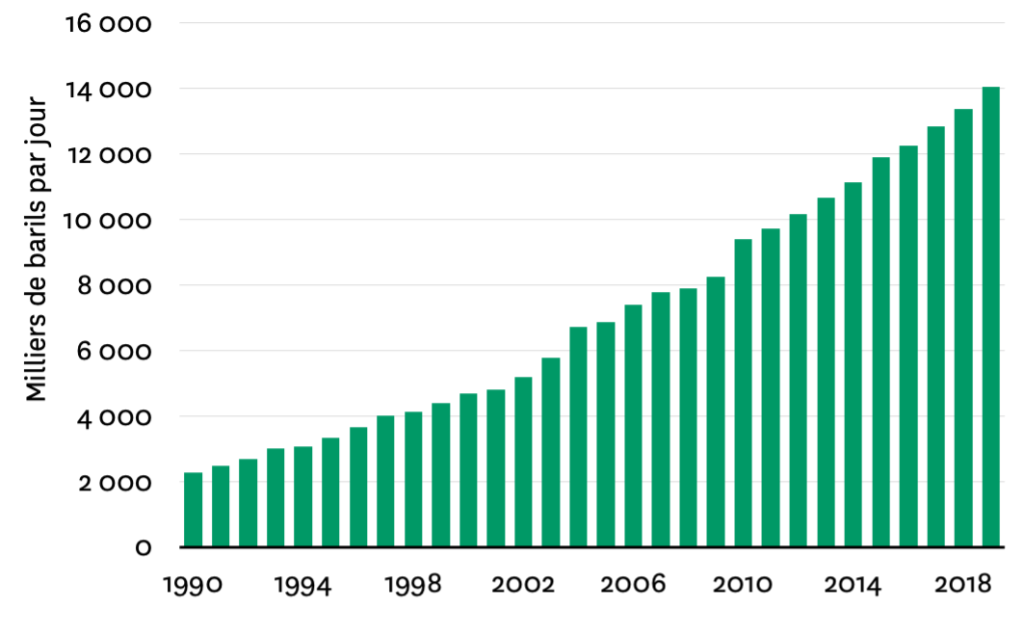

La demande de pétrole de la Chine a augmenté rapidement au cours des trois dernières décennies, car l’activité économique, le développement industriel et les niveaux d’urbanisation du pays ont généré un appétit apparemment insatiable pour le pétrole. En effet, la consommation de pétrole du pays a bondi de 2 millions de barils par jour (mb/j) en 1990 à 14 mb/j en 2019, selon BP 1 , ce qui représente près de la moitié de la croissance de la demande mondiale de pétrole sur cette période. La Chine devrait rester un moteur essentiel de la demande de pétrole, car elle dépassera probablement les États-Unis en tant que première économie mondiale.

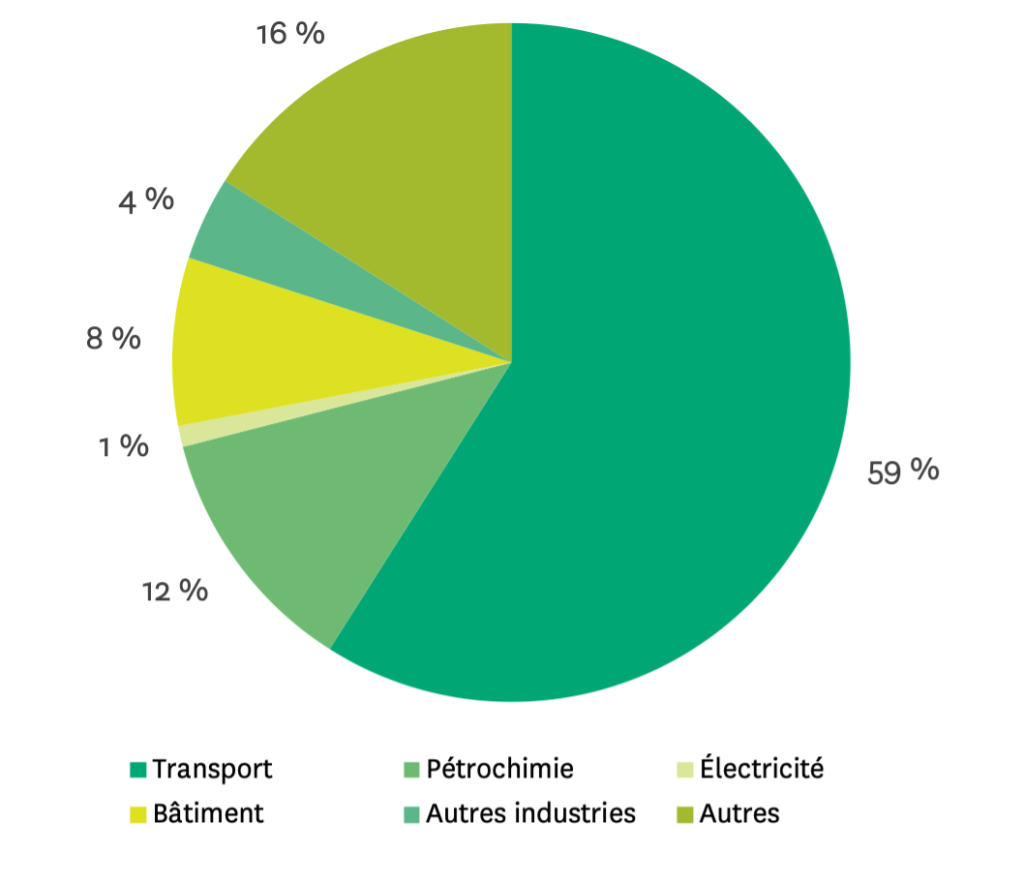

Certes, le rythme de croissance de la demande de pétrole du pays devrait ralentir, tandis que la composition de la demande de produits pétroliers évolue, parallèlement à la restructuration de l’économie chinoise et aux efforts accrus pour réduire la pollution atmosphérique locale. Cependant, l’engagement récemment annoncé par le pays de parvenir à un pic des émissions de carbone d’ici 2030 et de viser la neutralité carbone d’ici 2060 pourrait ne pas modifier sensiblement ces perspectives. En effet, le gouvernement prévoit toujours une croissance économique substantielle au cours de la prochaine décennie, ce qui soutiendra la consommation de pétrole. En outre, les préoccupations croissantes du gouvernement en matière d’autosuffisance et son désir de limiter sa dépendance à l’égard des produits pétrochimiques importés (qui sont produits avec du pétrole), suggèrent que l’industrie pétrochimique du pays restera un grand consommateur de pétrole dans les années à venir.

La demande de pétrole continue d’augmenter

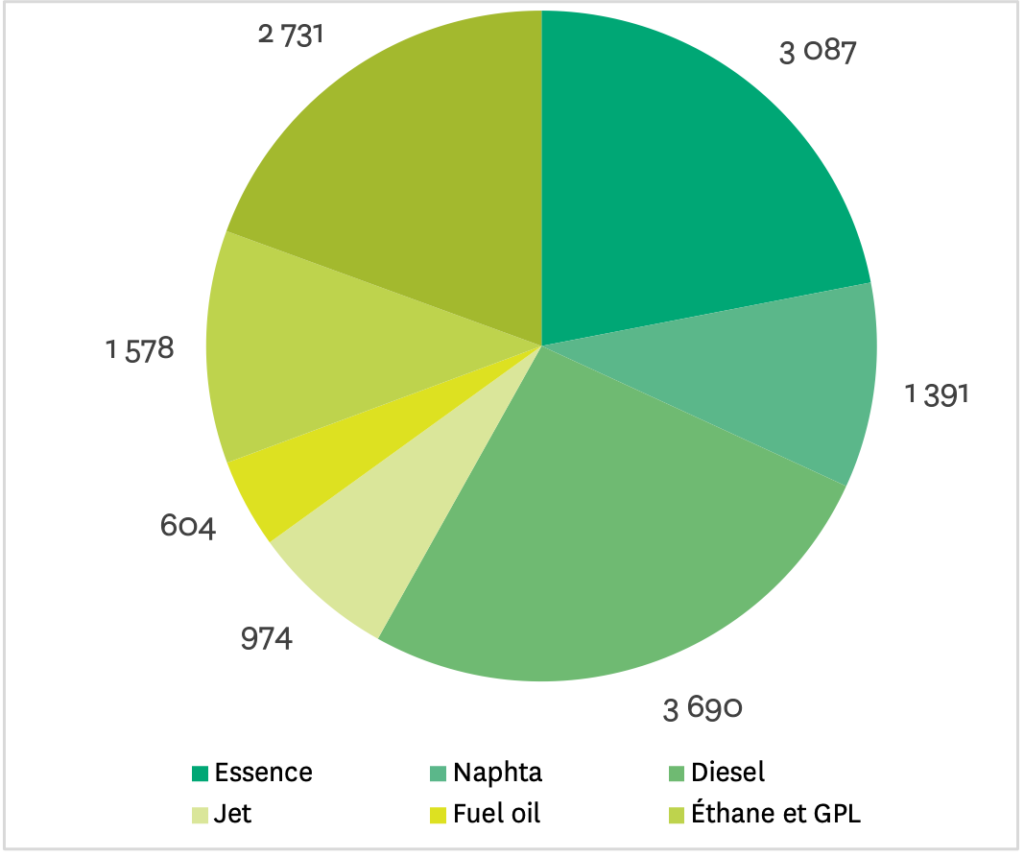

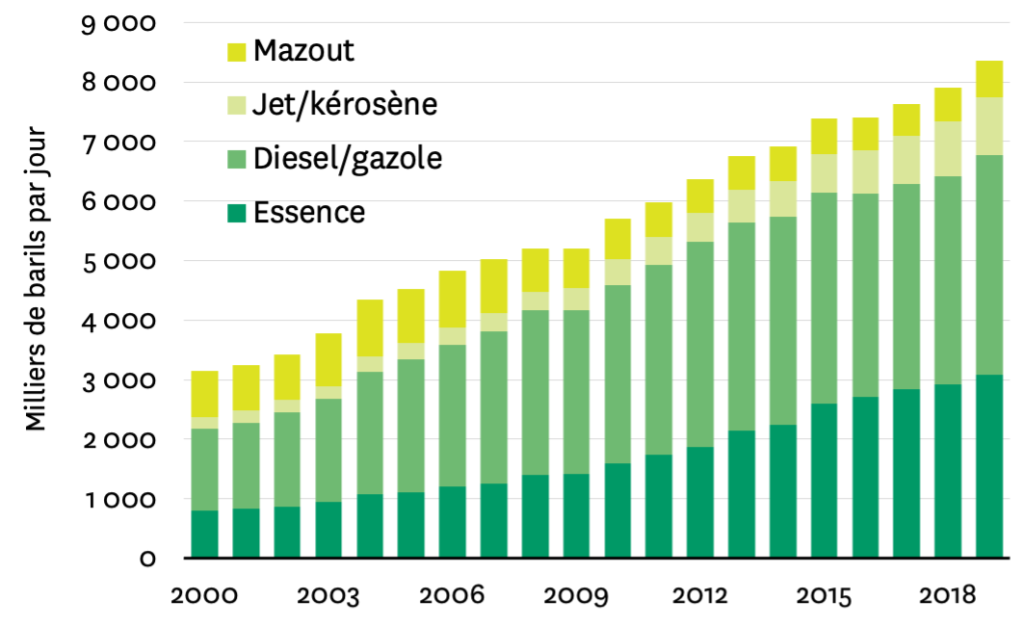

Au cours de la prochaine décennie, la demande de pétrole de la Chine devrait augmenter de 2 à 4 mb/j 2 , un volume important dans le contexte mondial, mais bien loin des 9 à 10 mb/j de croissance enregistrés au cours des deux dernières décennies 3 . En outre, dans les années 2030, elle commencera à baisser. La vigueur prévue de la demande s’explique par le fait que la consommation de pétrole par habitant en Chine représente environ un tiers des niveaux de l’OCDE et que la part du pétrole dans le mix énergétique, qui est inférieure à 20 %, représente également environ la moitié de celle de la plupart des pays de l’OCDE. Alors que la part du pétrole devrait rester faible par rapport aux normes internationales en raison du déclin structurel de l’intensité pétrolière – qui tend à se produire naturellement avec la croissance du PIB par habitant et à la lumière des efforts politiques du gouvernement chinois – si l’on considère que la Chine compte aujourd’hui un cinquième de la population mondiale et représente 15 % du PIB mondial, les fondamentaux sous-jacents du développement de la Chine suggèrent un profil de demande de pétrole croissant. En particulier, le gouvernement s’étant engagé à doubler à nouveau la taille de l’économie d’ici 2035 4 et l’urbanisation se poursuivant, la demande de pétrole restera forte. La hausse des revenus stimulera la demande de carburants pour le transport, tels que l’essence et le kérosène, ainsi que de biens de consommation. On s’éloigne ainsi de la consommation de carburants industriels tels que le diesel et le fioul, qui étaient jusqu’à présent les principaux vecteurs de l’utilisation du pétrole. L’utilisation du pétrole en Chine a considérablement évolué depuis 40 ans : au début des années 1980, plus de 50 % de la consommation chinoise était constituée de fioul, utilisé dans les applications industrielles et le chauffage, mais il a été progressivement remplacé par le diesel. Les années 2000 ont été marquées par une forte augmentation de la consommation de diesel, en raison de l’essor de l’activité de construction et de la production industrielle. Les années 2010 ont ensuite vu une évolution plus marquée vers l’essence avec la hausse de la demande de voitures particulières et de mobilité. Et comme la population chinoise s’enrichit et prend davantage l’avion, les voyages en avion, et la demande connexe de kérosène, devraient augmenter. Enfin, une société plus orientée vers la consommation stimulera la demande de produits pétrochimiques, utilisés dans la production d’appareils électriques, dans l’emballage (des biens de consommation mais aussi des livraisons alimentaires) et dans les équipements médicaux.

Figure 1 • Évolution de la demande de pétrole de la Chine, en milliers de barils par jours 5

Figure 2 • Demande de pétrole par la Chine par produits, en milliers de barils par jours 6

Historiquement, la consommation de diesel représentait près d’un tiers de la consommation totale de pétrole et a été le principal moteur de la croissance de la demande de pétrole en Chine. Environ un tiers de tout le diesel consommé dans le pays était utilisé dans l’industrie, par les équipements d’exploitation minière et de construction pour les activités industrielles ainsi que par les générateurs diesel à petite échelle, les deux autres tiers étant utilisés pour le transport de marchandises et les véhicules commerciaux. Mais la demande industrielle de diesel en Chine (composée à la fois de diesel et, historiquement, de mazout) atteint aujourd’hui son maximum, l’économie passant d’une économie axée sur l’investissement à une économie axée sur la consommation. Toute croissance future de la demande de diesel devrait provenir essentiellement du fret et de l’expédition – les camions fonctionnant au diesel transportant des marchandises dans tout le pays – mais la consommation de diesel dans la construction et l’industrie devrait ralentir. Ici aussi, les politiques gouvernementales soutiennent de plus en plus le remplacement du diesel dans le cadre des efforts du gouvernement central pour lutter contre la pollution atmosphérique locale. Par exemple, le gouvernement central cherche à encourager le transfert du fret routier vers le transport ferroviaire et maritime, afin de limiter les émissions de gaz d’échappement. En outre, le gouvernement encourage l’utilisation de camions au GNL et de bus électriques pour remplacer le diesel dans les grandes flottes de transport de marchandises et les flottes publiques.

Les grandes compagnies pétrolières publiques chinoises s’attendent à ce que la demande de carburants pour les transports atteigne un pic en 2025, à environ 14,6 mb/j, plus tôt que prévu et à un niveau légèrement inférieur à celui de 14,8 mb/j 7 . Les deux promesses du gouvernement pour 2030-2060 ont donc eu un léger impact sur les perspectives, mais comme la demande de produits chimiques continue d’augmenter, la demande globale de produits pétroliers continuera de croître jusqu’au début des années 2030 et ne commencera à baisser qu’ensuite, sans grand changement par rapport aux prévisions précédentes.

Figure 3 • Demande de pétrole de la Chine par produits, 1990 vs. 2019 8

Quand le pic sera-t-il atteint et quelle sera l’ampleur du déclin ?

Alors que les économies développées envisagent de s’affranchir des combustibles fossiles, les pays émergents comme la Chine s’attendent encore à plusieurs années de croissance. Les engagements en faveur de l’environnement, combinés aux programmes industriels visant à électrifier les flottes de véhicules, par exemple, détermineront le moment où la demande de pétrole de ces pays atteindra son pic et, ce qui est peut-être plus important, la vitesse à laquelle elle diminuera par la suite.

Pour la Chine, une partie de l’incertitude réside dans les plans ambitieux du pays pour électrifier son parc automobile et son impact sur la demande d’essence. Par exemple, entre 2008 et 2018, en raison de la croissance phénoménale du parc automobile privé chinois, la demande d’essence a augmenté de 1,7 mb/j, représentant plus d’un tiers de la croissance totale de la demande de produits, selon les données du NBS ; la demande de diesel (pour le fret), la demande de kérosène et les produits chimiques représentant tout le reste de la croissance. Avec un parc automobile d’un peu plus de 200 millions de véhicules en 2020 et un taux de motorisation privé bien inférieur aux niveaux occidentaux, il est possible que le parc automobile double encore au cours des vingt prochaines années. Pourtant, l’utilisation de l’essence devrait croître à des niveaux inférieurs à ceux observés jusqu’à présent. Cela est dû aux politiques chinoises visant à réduire la pollution atmosphérique locale, à l’ambition de la Chine de devenir un leader technologique dans le domaine des véhicules électriques ainsi qu’aux changements dans la mobilité, liés au développement de l’industrie des véhicules électriques (VE) en Chine.

Tout d’abord, la pollution de l’air étant devenue un sujet croissant de préoccupation sociale, le gouvernement a intensifié ses efforts pour limiter la pollution locale, en mettant l’accent sur le secteur des transports. Les normes d’économie de carburant imposées par le gouvernement chinois continuent de se durcir : en 2010, les limites de consommation moyenne de carburant pour les véhicules de tourisme étaient de 8,2 litres/100 km et devraient tomber à 5,0 litres/100 km en 2020 et à 4,0 litres/km en 2025. Deuxièmement, l’efficacité énergétique moyenne du parc automobile augmente également à mesure que la part des véhicules électriques dans le parc augmente. Étant donné que la politique chinoise en matière de véhicules à énergie nouvelle (y compris les véhicules électriques purs, les véhicules hybrides rechargeables, les véhicules à gaz naturel et les véhicules à pile à combustible) vise à soutenir le programme de modernisation industrielle du pays ainsi que les efforts de réduction de la pollution atmosphérique locale, ces véhicules ont bénéficié d’un soutien important de la part du gouvernement, ce qui a entraîné une commercialisation rapide de ces derniers dans le pays. En conséquence, la Chine est actuellement le plus grand marché de voitures électriques au monde, avec plus de 1,4 million de voitures électriques vendues en 2020 et un parc de près de 5 millions de véhicules 9 .

En parallèle, l’évolution des habitudes de mobilité entraîne une baisse du nombre de véhicules-kilomètres parcourus (vehicle miles travelled, ou VMT). Les gouvernements locaux ont limité la propriété des voitures par la mise en place de procédures longues et onéreuses pour obtenir des plaques d’immatriculation, ce qui a contribué à accroître l’attrait des services d’autopartage. De plus, les applications de vélos partagés, parallèlement à l’amélioration des transports publics, ont stimulé une plus grande utilisation du réseau de transports publics.

Si l’on prend l’exemple de la municipalité de Pékin, les données du centre de recherche sur les transports locaux montrent que les VMT ont diminué de moitié entre 2004 et 2017. Cela s’explique par le fait qu’à mesure que le parc automobile s’est développé, les embouteillages se sont aggravés, freinant l’enthousiasme pour la voiture. Dans le même temps, les transports en commun se sont améliorés, Pékin ayant considérablement développé son réseau entre 2008 et 2016. Au cours de ces années, la population de Pékin a augmenté de 23 %, tandis que la fréquentation du métro a augmenté de plus de 150 %. Dans le même temps, les applications de partage de vélos, qui ont fleuri en Chine, ont encore encouragé les navetteurs à utiliser les réseaux de transports publics améliorés, leur permettant de commencer ou de terminer leur trajet – « le premier/dernier kilomètre » – rapidement et facilement.

Dans les villes plus petites, les marchés des deux-roues électriques (electric two-wheeler, ou E2W) et des véhicules électriques à basse vitesse (low-speed electric vehicle, ou LSEV) ont prospéré. L’AIE estime que sur les 350 millions de véhicules électriques à deux ou trois roues dans le monde, la majorité se trouve en Chine 10 . Ces mini-véhicules électriques pourraient définir la mobilité dans les villes chinoises de quatrième et cinquième rangs, car ils ne nécessitent pas de permis de conduire et se vendent à partir de 1 000 dollars 11 . Même s’ils sont constitués de pièces de mauvaise qualité et de batteries au plomb – qui peuvent présenter d’autres inconvénients pour l’environnement -, ils permettent aux nouveaux conducteurs de faire le saut vers la propriété d’un véhicule, ce qui les place également sur la voie de la mobilité électrique. Le sort du marché des mini-VE dépendra également de la réglementation gouvernementale, car il s’est développé en dépit des efforts des pouvoirs publics : Pékin s’est inquiété des normes de sécurité des mini-véhicules électriques (mini-VE) et a tenté de réglementer le marché, les grands constructeurs automobiles faisant également pression sur Pékin pour limiter sa croissance. Mais même avec une trajectoire de croissance plus lente, les mini-VE ont un impact sur la croissance potentielle de la demande d’essence dans les années à venir.

Les efforts visant à électrifier le parc automobile chinois ont légèrement ralenti en 2020 en raison de la pandémie de Covid-19 et des modifications apportées au régime de subventions. Mais cette tendance semble à présent s’accélérer à nouveau, compte tenu de l’aggravation des tensions avec un certain nombre de pays occidentaux et des inquiétudes liées au découplage technologique. De plus, les engagements du président Xi pour 2030 et 2060 indiquent également une accélération des efforts d’électrification des villes chinoises et de l’utilisation finale de l’énergie. Le plan gouvernemental pour les nouvelles infrastructures, publié en 2020, fixe le cadre des efforts de redressement à court terme du pays et de son développement à long terme. Il se concentre sur sept domaines spécifiques : les réseaux 5G, les centres de données, l’intelligence artificielle, l’Internet industriel des objets, le transport d’électricité à ultra-haute tension, les trains à grande vitesse et les infrastructures de recharge des véhicules électriques.

Déjà en mars, avant la promesse de neutralité carbone de Xi Jinping aux Nations Unies, le principal organe de planification économique de la Chine, la Commission nationale du développement et de la réforme (NDRC), a annoncé qu’elle allait accélérer la transition du pays vers les véhicules propres (new energy vehicles, ou NEV). De plus, en réponse à la faiblesse des ventes de NEV en 2020, le gouvernement a lancé en juillet de la même année une campagne visant à stimuler les achats dans les zones rurales par le biais de road shows et de remises. Dans le même temps, les constructeurs automobiles proposent des modèles d’entrée de gamme abordables et des services gratuits d’installation de bornes de recharge 12 , ciblant les premiers acheteurs et les consommateurs ruraux qui ont des exigences moindres en matière d’autonomie mais aussi d’accès à l’espace pour les installations de recharge. Ainsi, dans le plan de relance post-Covid-19, les efforts pour ajouter des infrastructures de recharge et créer un écosystème numérique et technologique robuste pour les flottes électriques accélèrent l’adoption de la mobilité électrique. Déjà, une plus grande utilisation de l’intelligence artificielle et des technologies de big data a entraîné une flambée de l’utilisation des plateformes de partage de vélos et de scooters électriques dans les villes chinoises au lendemain de l’épidémie de Covid-19. Selon les données des entreprises de partage de vélos, avant la pandémie, les usagers se tournaient vers les vélos en libre-service pour parcourir le « premier » ou le « dernier » kilomètre entre leur domicile ou leur bureau et l’arrêt de train, mais aujourd’hui, ils évitent les transports publics et préfèrent faire tout le trajet à vélo. L’ajout de plateformes de partage de vélos et de scooters électriques rend les longs trajets plus pratiques 13 . Avec un déploiement plus rapide des plateformes de partage et davantage d’infrastructures de recharge, un plus grand nombre de nouveaux conducteurs pourraient désormais s’engager sur la voie de la mobilité électrique, avec toutefois de grandes différences entre les provinces en termes d’accessibilité financière et de gamme de modèles. Compte tenu également des différences de soutien des autorités locales en matière d’infrastructures de recharge, tant pour les flottes privées que pour les flottes publiques, la situation risque de varier d’un bout à l’autre du pays 14 .

Figure 4 • Utilisation finale du pétrole en Chine en 2018 15

Cette combinaison de nouvelles infrastructures destinées à soutenir la reprise post-Covid-19 et l’élan supplémentaire autour des ambitions climatiques de la Chine suggèrent de se concentrer sur la production et les ventes de NEV ainsi que sur l’infrastructure permettant leur déploiement rapide. En effet, le gouvernement chinois souhaite que les NEV représentent 20 % des ventes de véhicules neufs d’ici 2025. Ainsi, si la demande d’essence en Chine devait auparavant atteindre un pic à la fin des années 2020, à environ 3,5-3,6 mb/j, elle pourrait maintenant culminer au milieu des années 2020 à un niveau légèrement inférieur d’environ 3,4 mb/j. Mais il est peu probable que la consommation d’essence diminue fortement pendant plusieurs années par la suite : tout d’abord, pour que les VNE représentent environ 20 % des ventes en 2025, il faudrait que les ventes fassent plus que doubler par rapport aux niveaux actuels (en supposant que les ventes globales de véhicules se stabilisent), ce qui nécessiterait une montée en puissance massive de la chaîne d’approvisionnement. Or, en 2021 déjà, une pénurie de semi-conducteurs affecte la production automobile dans le pays, ce qui laisse penser que les chaînes d’approvisionnement pourraient devenir un obstacle à une croissance rapide. En plus des contraintes qui pèsent sur la fabrication des NEV – en raison des contraintes potentielles liées aux matières premières -, l’infrastructure de recharge devra être déployée et enrichie rapidement ; les connexions au réseau devront être effectuées et l’alimentation électrique ajustée 16 . Qui plus est, même si 20 % des nouvelles ventes étaient assurées par les NEV, le parc de véhicules thermiques resterait important. En d’autres termes, les NEV contribueront à réduire les nouvelles ventes de voitures thermiques, mais il faudra du temps pour remplacer le parc de plus de 200 millions de véhicules.

La capacité de raffinage continue de croître

Comme la demande de pétrole devrait continuer à croître, mais à un rythme plus lent et probablement plus tôt que prévu, le système de raffinage de la Chine continue à se développer. À la différence du reste du monde, qui fait face à des fermetures de raffineries, la Chine prévoit d’augmenter sa capacité de raffinage de plus de 2 millions de barils par jour jusqu’en 2025 17 . Pour l’instant, le gouvernement ne montre aucun signe de ralentissement du rythme des mises en service de raffineries, en partie parce que les nouvelles usines sont construites par des entreprises privées – dans le cadre des efforts déployés par le gouvernement pour ouvrir le secteur à des acteurs non étatiques – et parce qu’il s’agit d’usines pétrochimiques intégrées, qui soutiennent l’objectif du gouvernement en matière d’autosuffisance chimique. Ce passage à la production pétrochimique est en préparation depuis plusieurs années, les raffineurs d’État cherchant également à fabriquer des produits à valeur ajoutée pour les aider à être compétitifs sur le marché mondial et à maximiser leur rentabilité.

Cela laisse penser que la demande chinoise de pétrole brut en tant que charge d’alimentation des raffineries continuera de croître pendant une dizaine d’années et que, lorsqu’elle atteindra un pic, elle stagnera avant de diminuer.

Alors que le scénario Covid-19 a semé le doute quant à la reprise économique et à l’appétit de la Chine pour le pétrole, son fort rebond économique a entraîné une hausse de l’utilisation du pétrole. Et malgré les engagements du gouvernement en matière de climat pour 2030 et 2060, la consommation de pétrole due à une urbanisation rapide et à l’accroissement de la classe moyenne continuera d’augmenter, même si les taux de croissance seront tempérés par l’engagement du gouvernement à réduire la pollution. De petits changements dans les tendances de la mobilité, et même des transferts progressifs du fret routier et du transport aérien vers le rail, pèseront sur la croissance de la demande de la Chine jusqu’en 2040, amenant la consommation de la Chine plus près de 3 mb/j que de 4 mb/j. Les raffineurs, compte tenu de l’offre excédentaire de produits sur le marché intérieur, s’alignent sur l’ambition du gouvernement de s’orienter vers une croissance de la chimie de spécialité, reflétant la sophistication croissante de la demande des consommateurs et de la production industrielle de la Chine.

Le Covid-19 semble avoir exacerbé l’offre excédentaire de produits et accéléré le passage à la chimie. À l’avenir, le double objectif du gouvernement, à savoir la reprise économique et l’électrification accélérée des utilisations finales de l’énergie, pourrait atténuer les perspectives de la demande de pétrole. L’électrification sera soutenue par des efforts visant à ajouter des infrastructures de recharge et par la création d’un écosystème numérique et technologique solide, qui pourrait à son tour soutenir la mobilité électrique partagée. Toutefois, malgré ces perspectives, la Chine restera l’un des principaux moteurs de la croissance de la demande de pétrole pendant quelques années encore, et restera ensuite l’un des plus grands pays importateurs de pétrole au monde.

Notes

- BP Statistical Review of World Energy, 2020.

- Selon les recherches de l’Oxford Institute for Energy Studies basées sur les données de la China National Petroleum Company (CNPC), de l’Agence internationale de l’énergie (AIE) et de BP. Les estimations de la croissance de la demande de pétrole de la Chine varient selon les organismes mais sont considérées ici comme incluant les produits pétroliers et chimiques. Il est également important de noter que les différents taux de conversion de mégatonnes en barils/jour peuvent modifier les trajectoires. Indépendamment de ces variations, la plupart des estimations prévoient que la demande de pétrole de la Chine augmentera de 15 à 25 % au cours de la prochaine décennie, avant d’atteindre un pic puis de diminuer.

- Selon les données de la BP Statistical Review of World Energy (2020) et du Bureau national des statistiques chinois.

- « Xi says China’s economy has hope, potential to maintain long-term stable development », Xinhua, novembre 2020.

- Source : BP Statistical Review 2020, BP, 2020.

- Source : Ibid.

- CNPC 2050 Outlook, 2020.

- Source : BP Statistical Review 2020, BP, 2020.

- H. Hui, J. Lingzhi, « How China put nearly 5 million new energy vehicles on the road in one decade » ICCT Blog, janvier 2021.

- « Global EV Outlook 2020 », Agence internationale de l’énergie, 2020.

- G. Collins, « Low-Speed Electric Vehicles: An Underappreciated Threat to Gasoline Demand in China and Global Oil Prices? », Rice University’s Baker Institute for Public Policy issue brief, mai 2019.

- A. Limin, D. Jia, « China Eyes Rural Market to Expand NEV Sales », Caixin, juillet 2020.

- W. Ma Wenyan, « Here are 4 major bike-sharing trends from China after lockdown », World Economic Forum, juillet 2020.

- Un certain nombre de provinces se sont engagées à électrifier leur flotte publique de véhicules, tandis que d’autres se concentrent sur le déploiement d’infrastructures de recharge privées. Voir par exemple : J. Lingzhi Jin, H. Hui, « Comparison of the electric car market in China and the United States », ICCT working paper, 2019.

- Source : BP Statistical Review 2020, BP, 2020.

- Brancher des véhicules électriques au réseau est également une opportunité pour la décarbonation du réseau électrique. Voir par exemple : B. Finamore, B. Mi Kim, « How EV Charging Can Clean Up China’s Electricity Grid », NRDC Blog, juin 2020.

- « China’s oil product demand to peak by 2025: Sinopec », Argus Media, décembre 2020.

citer l'article

Michal Meidan, Le secteur pétrolier chinois est-il indifférent aux engagements pris par le pays pour 2060 ?, Groupe d'études géopolitiques, Sep 2021, 71-75.

à lire dans cette issue

voir toute la revue